Medion AG是一家德国电子厂商,业务涉及欧洲、美国和亚太地区。公司主要产品是电脑和笔记本,也有电视机、冰箱、吐司机和健身器材。

据此协议,联想集团将用现金以每股13欧元的价格在公开市场上收购流通中的Medion股份,这比其过去30日的平均收市价溢价约29%,比其过去90日的平均收市价溢价约27%。

据另外签订的协议,Gerd Brachmann承诺不参加公开收购,同时将40%的Medion流通股份以每股13欧元的价格出售给联想集团。集团向Brachmann收购的部 分,80%以现金支付,另外20%将以联想集团的股份支付。该收购的前提是在Gerd Brachmann之外的其他股东至少出售15%的Medion股份。

Gerd Brachmann将继续是Medion AG的一个主要股东,持有20%的股份。

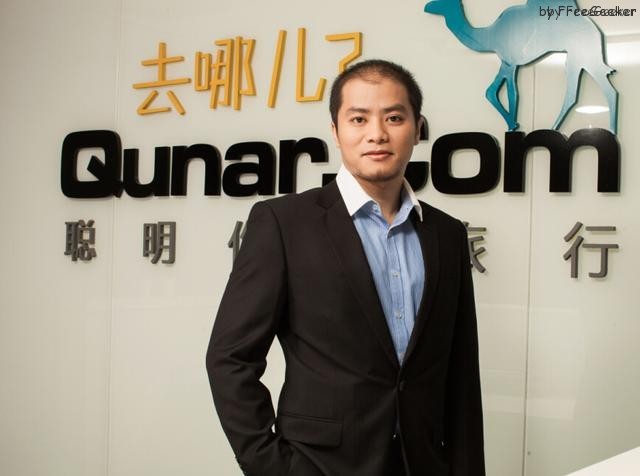

“收购Medion是联想为实现长期战略目标所迈出的重要一步,无论对核心的PC业务,还是对重点发展的新业务,都将是有力的促进。”联想集团首席执行官杨元庆说。

上星期,联想集团公布了2010/2011财年业绩,营业额首次突破210亿美元,在各地区、细分市场及产品线都取得了增长。公司以28.2%的增长超越全球市场平均7.4%的增长。此外,联想集团还在西欧及德国市场提高了盈利能力和市场份额。

“该收购加速了我们对西欧消费市场特别是德国的渗透,Medion对西欧零售市场的认知将带给我们额外的增长机会。我们相信两家公司互补的市场 地位与联想的双拳战略是完美的搭配。我们拥有成功整合科技公司,实现规模经济效益和运营效率,增强竞争力的经验。”联想集团成熟市场总裁Milko van Duijl表示。

在交易后,双方公司预期现有所有运营,包括客户服务,产品交付以及保修服务,将会照常进行。在近期,Medion和联想集团将继续保留各自的产品品牌,并通过各自相应的现有渠道进行销售和提供支持。

联想集团和Medion的董事会都批准了此交易。但是程序上仍需符合若干条件方可完成,包括公开收购公众最低参与量及相关法规。联想集团将以现 有内部现金支付有关交易。公开收购预期将在2011年第三季度完成,而控制权及损益表转让协议预期将在2011年第四季度股东会表决后完成。

巴克莱(Barclays Capital)是联想集团此次交易的财务顾问。